Блог

Почему Баффет считает, что его доходность будет отставать на быстрорастущем рынке

Вот недавно мы недавно переводили письмо Баффета акционерам:

Что характерно, Баффет пишет, что на растущем рынке доходность его операций в целом ниже доходности широкого рынка, но когда рынок падает или находится в боковике, фундаментальный подход Баффета начинает опережать доходность S&P 500.

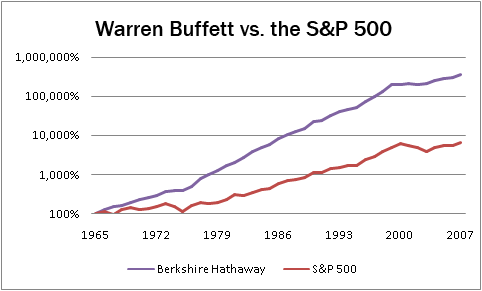

И в результате получается такая интересная картинка:

Видите насколько сильно доходность Баффета опережает рост индекса S&P 500.

Но все таки вернемся к мысли Баффета, почему же он отстает когда широкий рынок растет? Я думаю, что проблема в психологической составляющей инвестиций.

В моменты роста на рынок акций приходит большее число инвесторов, точнее и правильнее сказать – на рынок акций приходит гораздо больше денег. И вот эти деньги инвестируются в индекс, в надежде на скорый рост. Я думаю в такие периоды имеют значение новости, заявления политиков, руководителей Центробанков все что угодно, но не экономика фирм.

Конечно сложно определить когда заканчивается рост, но он заканчивается, вот тут Роман анализирует как рынок рос и снижался в последние десятилетия. И вот тогда, когда рынок перестает расти инвесторы начинают реально анализировать риски и доходности.

Я множество примеров уже приводил, но вполне очевидно, что каждый инвестор хочет получить ту доходность, которая возможна при заданном уровне риска. И выбирая между активом, который приносит 20% и активом, приносящим 10%, при равном уровне риска Вы безусловно выберете актив с 20% доходностью. И если бы инвесторы анализировали риски и доходности конкретных фирм постоянно, а не на падающем или слабом рынке, то рынок был бы полностью эффективным и действительно невозможно было бы выявить недооцененные активы.

Повторяю я думаю, что причины излишнего оптимизма на растущих рынках имеют исключительно психологический характер, именно в такие моменты и возникают пузыри, которые в общем-то вызваны жадностью и ненасытностью инвесторов (ненасыщаемость – так же инвестиционная аксиома по Марковицу).

Скорее всего результат Баффета и фундаментального анализа намного лучше рынка по той причине, что на растущем рынке фундаментальный портфель отстает от доходности индекса не так уж и сильно (посмотрите какую большую прибыль получил Баффет в 2012 году, но все равно проиграл по доходности индексу), а вот когда рынок снижается или показывает незначительный рост Баффет и фундаментальный анализ значительно уходят вперед, так как ставка на недооцененные акции сделана раньше того момента, как поисками доходности начинают заниматься и остальные инвесторы.

Конечно это просто идея, но по моему она не лишена оснований и внутренней логики.

Что касается Российского рынка то тут есть и переоцененные и недооцененные активы, но здесь настолько большие разрывы и разброс по потенциальной доходности, что задача конечно проще, надо просто сформировать портфель из фундаментально недооцененных ценных бумаг и хотя бы получать хорошие дивиденды, а с течением времени придет и рост.

Конечно рядовому инвестору не просто проводить весь этот анализ доходностей и рисков, но в целом мы для того и проводим наш Фундаментальный анализ, чтобы облегчить принятие решений инвесторами, провести для них сложный анализ и выявить фундаментально недооцененные бумаги именно так как делает Баффет.