Блог

Что такое фундаментальный анализ, как на нем заработать и обеспечить финансовую свободу?

Перед каждым из нас стоит проблема – как защитить свой капитал от обесценения с течением времени? И если Вы читаете эти строки то, очевидно, задумались об этом. Вы находитесь в правильном месте, именно здесь Вам помогут не только сохранить, но и приумножить свои деньги при помощи метода, который получил название фундаментальный анализ (на Западе используется термин value investments – инвестиции, основанные на ценности (стоимости) бизнеса, для нас фундаментальный анализ и value investment одно и тоже).

Корни фундаментального анализа уходят к трудам и практическим действиям Бенджамина Грехема, который первым из инвесторов применил методы экономического анализа на фондовом рынке, у нас довольно много статей посвященных Грехему, например, эта или эта.

В дальнейшем идеи Грэхема получили развитие и практическое применение в деятельности одного из наиболее известных инвесторов современности, миллиардера, Уорена Баффета (ему на нашем сайте посвящено еще больше статей, например, эта, эта, эта или эта. Мы продолжим Вас снабжать информацией о Баффете и его инвестициях – следите за сайтом).

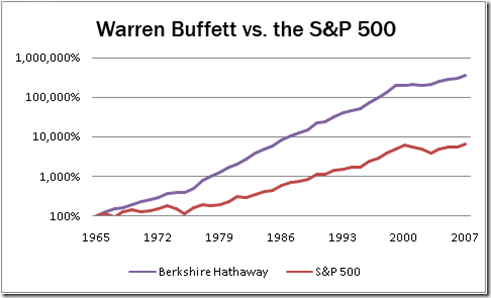

Посмотрите на результат Баффета по сравнению с индексом S&P 500

Поражает, не правда ли?

Так почему бы и Вам не инвестировать так как Баффет? (на нашем сайте Вы найдете статьи, в которых обосновывается эффективность фундаментального анализа на основе сравнения с другими инвестиционными методами; загляните в раздел «Блог»).

Суть инвестиций фундаментальным (value) методом в целом проста и понятна:

1. Существует внутренняя стоимость (Intrinsic Value) акции, которую часто называют так же инвестиционной. Мы ее обозначаем как V. Это стоимость акции, рассчитанная самим инвестором, на основе его предположений относительно будущего данной фирмы (на сайте FTinvest.ru этот расчет производится в рамках платной услуги: «Фундаментальный анализ – Ринат Хасанов»).

2. Так же существует цена акции на рынке, которую мы обозначим как P, т.е. за эту цену акция может быть приобретена.

3. Если V больше P (V > P ), то анализируемая акция рынком недооценена.

4. После того как у нас есть V и P, мы можем рассчитать абсолютные и относительные показатели эффективности инвестиций:

NPV – чистая приведенная стоимость, которая рассчитывается как NPV = V – P, термин, который в фундаментальном анализе на западе получил так же название margin of safety – запас прочности. Чем больше показатель NPV (Margin of Safety), тем выше потенциальный заработок инвестора. Зная NPV мы можем определить на какую сумму в рублях может вырасти стоимость акции, то есть, сколько рублей с каждой акции составит потенциальный заработок инвестора. Но NPV (Margin of Safety) показатель абсолютный, он показывает рубли, доллары или какую угодно еще валюту, для сравнения акций между собой нам нужен относительный показатель, мы для этой цели используем индекс прибыльности – PI.

PI – индекс прибыльности или рентабельности инвестиций, рассчитывается как PI=V/P, разделив внутреннюю стоимость акции на цену, мы получаем цифру, которая демонстрирует во сколько раз может вырасти цена данной ценной бумаги. Соответственно, чем больший PI получен в результате расчетов, тем более привлекательна акция! (в нашей базе данных имеются акции, которые могут вырасти в 6 и более раз)

На нашем сайте на текущий момент проведено множество фундаментальных расчетов стоимости акций. Мы рассчитываем для Вас и NPV, и PI. Как мы это делаем? Об этом Вы можете прочитать в этой статье. Зарегистрируйтесь на сайте и получите возможность загружать на свой компьютер любой из тех фундаментальных отчетов, которые находятся в открытом доступе в меню «Документы». На сайте мы анализируем отчетность, проводим сложные динамические расчеты по различным сценариям, даже самостоятельно определяем рейтинг кредитоспособности оцениваемых эмитентов. Каждый фундаментальный отчет, который находится или появится на сайте www.FTinvest.ru, представляет собой комплексную оценку акций фирмы с точки зрения риска и доходности, при этом мы консервативны в своих расчетах и, например, не закладываем более 5% годового роста какой угодно фирмы.

Итак, Вы решили инвестировать на основе фундаментального анализа. Мы рекомендуем следующие шаги:

1) Подписаться на услуги, которые мы предоставляем на сайте (или освоить фундаментальный анализ самостоятельно). Вам станут доступны десятки подготовленных нами отчетов, в которых содержатся все необходимые расчеты, используя которые вы, по показателю PI, а также с учетом уровня риска, выберете, например, 5 акций: A, B, C, D, E.

2) Открыть брокерский счет, если у Вас его нет. В России рекомендуем сотрудничать с крупными банками, оказывающими брокерские услуги. Таким банком является, например, «Газпромбанк». Для работы на международных рынках мы можем посоветовать открыть счет в американской www.interactivebrokers.com или в любой европейской брокерской фирме. Брокер будет Вас провоцировать на частую торговлю, предлагать якобы бесплатные услуги по «техническому анализу» и др. Помните, что заработок брокера состоит в получении комиссии за совершенные операции, следовательно, он заинтересован, чтобы Вы торговали часто! Советы брокера Вы должны игнорировать, но внести определенную сумму на брокерский счет необходимо (начать можно с 30000 руб. верхний порог неограничен).

3) Купить ценные бумаги A, B, C, D, E лотами. Их стоимость составит примерно 20% от инвестируемой суммы (бумаг может быть гораздо больше, необязательно 5, такое количество указано для примера). Итак, в каждую бумагу (A, B, C, D, E) вложено примерно 20% личных средств, таким образом сформирован Ваш инвестиционный портфель. Подробнее о рекомендуемом нами портфеле читайте в этой статье. А что такое инвестиции и как происходит инвестиционный процесс читайте здесь.

4) Как надо действовать дальше? Посмотрите на рисунок:

На рисунке красная линия – V – это внутренняя (инвестиционная) стоимость акции, которую мы рассчитали для Вас. Черная линия – P – цена акции, которая формируется на рынке. Подчеркнем, что на рисунке представлена идеальная ситуация, которая в жизни практически невозможна. В реальности Вам не удастся приобрести акцию по минимальной цене (как на рисунке), для фундаментального инвестора краткосрочные колебания цен вообще не имеют значения. Правило простое – я покупаю акцию, если V значительно больше P.

Приобретая акции также старайтесь учитывать дивидендные выплаты (мы их так же анализируем в своих расчетах), еще одно простое правило – при выборе между акциями с близким размером PI , выбирайте ту у которой большие дивиденды.

Главное, что следует понять всем – самое важное отличие фундаментального анализа – это срок инвестиций. Из рисунка видно, что в момент, когда цена акции P сравняется с V, акцию следует продать, однако, этот момент может вообще не наступить. Так ежегодно мы пересматриваем наши рекомендации на основе новых данных бухгалтерской отчетности и если прибыль (денежные потоки) фирмы вырастут больше чем мы предполагали (как вы помните мы не закладываем больше 5% роста, и то это лишь один из сценариев!), то вырастет и V – внутренняя стоимость акции.

Срок инвестиций напрямую связан с проблемой так называемой относительной доходности. В мире сложилась традиция сравнивать ежегодные доходности, вся индустрия рынка (газеты, журналы, веб-сайты) построена с учетом относительной доходности. При этом в один год доходность может быть высокой, а в другой год низкой или вообще убыточной, поэтому фундаментальные инвесторы не рассчитывают годовую доходность, для них она не является весомым показателем, значение имеют результаты за 5-10 и даже более лет.

«If short-term performance is something that turns you on, you should not be in this room» – «Если краткосрочная доходность это то, что вас интересует, вам не следует находиться в этой комнате» – так говорил долголетний партнер Баффетта Чарли Мунгер (Charlie Munger) на собрании акционеров Беркшайр. Подчеркну, что мы считаем, что инвестиции, которые делаются на срок менее 5 лет, по сути, спекулятивны, они могут быть удачными, а могут и нет.

Фундаментальные инвесторы сохраняют капитал не для того, чтобы в будущем совершить покупку, а для обеспечения финансовой свободы, защиты от возможных в будущем проблем, например, потери работы, болезни или просто старости. Деньги, которые работают как капитал, следует понимать не как средство обеспечения потребления, а как то, что позволит вам сказать “пошел на…” зарвавшемуся начальнику или вести образ жизни, в котором Вы сами будете определять, что вам делать, где жить и как себя вести.

Воспринимайте инвестиции как вашу собственную подушку безопасности (Margin of Safety), а фундаментальный анализ фактически единственное средство для того, чтобы обрести финансовую свободу!