Блог

Энергетическая корпорация, фундаментальный анализ

Нами проведен фундаментальный анализ стоимости акции российской энергетической корпорации.

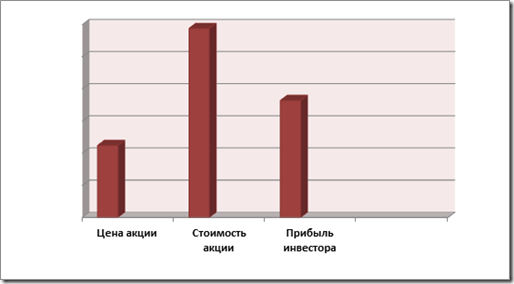

Чистая приведенная стоимость (NPV, или Margin of Safety) выше нуля (см. диаграмму):

NPV=18,2>0.

Показатель дисконтированной рентабельности:

PI=2,62>1.

Таким образом, фундаментальный анализ стоимости данной акции показал, что акция рынком недооценена и потенциальная доходность данной инвестиции 162 %, следовательно, акция может вырасти в стоимости в 2,62 раза.

Денежный поток на акцию равен … руб., рентабельность инвестиций по денежному потоку равна 27,05%, срок окупаемости – 3,7 года, дивидендная доходность 1,1%, при допущении о росте дивидендов на 15% в год, доходность составит 16,6% годовых.

Риски банкротства отсутствуют, по модели Альтмана значение Z = 5,1, при норме 2,99. Рейтинг кредитоспособности FTinvest.ru – «ААА» – наивысший уровень кредитоспособности.

Я Вам скажу, что мне лично как фундаментальному инвестору очень нравятся предприятия энергетики, объясню почему. Все дело в том, что у сетевых и генерирующих компаний спрос и цены достаточно легко прогнозировать, особенно у таких как эта. Например, как бы нам не нравились нефтяные компании и их высокая доходность, все равно существует риск падения цен на нефть, а значит падения выручки и прибыли. Производители и распределители электроэнергии и других коммунальных товаров (сюда же добавим воду и тепло), фактически не подвержены риску падения цен, так как их тарифы регулируются государством и индексируются ежегодно. Кроме того, обладая практически монопольным статусом, такие фирмы имеют фактически гарантированный спрос.

Но фирмы электроэнергетики РФ не однородны, у них странным образом высокая прибыльность в прошлом году может смениться убытками в этом, у нас нет объяснений этому явлению, видимо это связано с изменениями в регулировании и случайными событиями. Данная фирма нами исследуется уже второй раз и мы получаем стабильный результат нашей оценки, что подчеркивает то, что я сказал выше. Мы имеем стабильные выручку и прибыль, при низких финансовых рисках, высокой кредитоспособности и пусть небольших, но дивидендах.

Это действительно идеальный объект для инвестора ориентированного на низкий риск, при достаточно высоком потенциальном доходе, так как акция может вырасти в цене более чем в 2 раза.

Подробная информация доступна клубу привилегированных пользователей финансового портала www.FTinvest.ru – подписчикам пакета “Фундаментальный анализ Рината Хасанова”.