Блог

Фундаментальный анализ, рекордные дивиденды

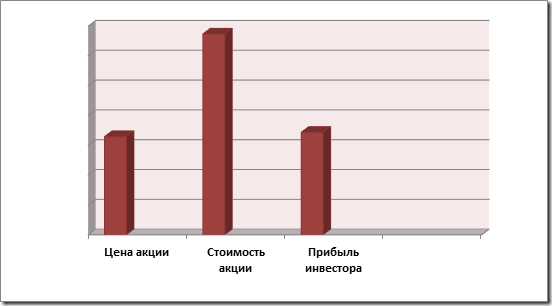

Нами проведен фундаментальный анализ стоимости акций российской корпорации. Чистая приведенная стоимость (NPV, или Margin of Safety) выше нуля (см. диаграмму):

NPV>0

Показатель дисконтированной рентабельности:

PI= 2,04>1.

Таким образом, фундаментальный анализ стоимости данной акции показал, что акция рынком недооценена и потенциальная доходность данной инвестиции 104 %, следовательно, акция может вырасти в стоимости в 2,04 раза.

Денежный поток на акцию равен … руб., рентабельность инвестиций по денежному потоку равна 22,36 %, срок окупаемости – 4,47 года, дивидендная доходность 12,8 %, при допущении о росте дивидендов на 15% в год, доходность составит 29,72 % годовых.

Риски банкротства отсутствуют, по модели Альтмана значение Z = 4,405743831, при норме 2,99. Рейтинг кредитоспособности FTinvest.ru – «AA» – очень высокий уровень кредитоспособности.

Как не удивительно, но эту акцию мы еще, по-моему, ни разу не анализировали, но это и не удивительно, так как хоть это довольно известная компания с достаточно ликвидными акциями, до последнего времени у них была довольно низкая дивидендная доходность.

Сейчас же у Вас появилась возможность увеличить свой капитал на целых 12,8% уже в июне, при этом у компании низкий риск, она прошла сложные процедуры реорганизации и как видите готова делиться с акционерами.

Недооцененность конечно для российского рынка небольшая, но при таких дивидендах акция просто вынуждена идти вверх, и она за последний год подорожала на более чем 50%! Все это говорит о том, что фундаментальный анализ работает! Рынок всегда следует за доходностью, просто очень часто доходность сразу не видна.

Вот когда мы говорим вам, что есть акции, недооцененные в 18 раз, в 33 раза или газпромовские 3,64 по РСБУ, это значит, что так или иначе эти недооцененности могут превратиться в дивиденды и рынок двинется в сторону этих акций. То, что там сейчас дивиденды гораздо ниже чем могли бы быть объясняется особенностями ведения бухучета (так называемые бумажные убытки), деятельностью менеджеров, а также нормой дивидендных выплат, которая у того же Газпрома примерно в 3 раза ниже, чем у зарубежных аналогов (т.е. дивиденд Газпрома уже сейчас может быть в 3 раза выше, а он и так не мал!). Так что спешите становиться богатыми)))

Если вернуться к текущей акции, то тут все не так уж однозначно, они выплатят в этом году рекордные суммы, которые были значительно выше размера чистой прибыли компании за прошедший год. Так что рекомендовать акцию как рентную мы не будем, так как размер ренты может снизиться в будущем очень существенно. Мы рекомендуем сейчас купить эту акцию и либо получить дивиденд, потом продав ее, либо заработать на росте стоимости в приближении даты закрытия реестра акционеров, например, если акция вырастет на 20%, она будет все еще давать дивидендную доходность около 10%, т.е. теоретически в этом случае возможен заработок около 30%.

Для тех же, кому пока рано заниматься спекуляциями рекомендуем спокойно докупать огромное количество недооцененных ценных бумаг, которые мы вам рекомендуем и которых уже очень много в нашей базе данных.

Подписывайтесь на наш уникальный сервис и вместе с www.FTinvest.ru станьте богатым, присоединяйтесь к нашему эксклюзивному клубу!