Блог

Новый отчет по фундаментальному анализу

Нами проведен фундаментальный анализ стоимости акции российской энергетической корпорации.

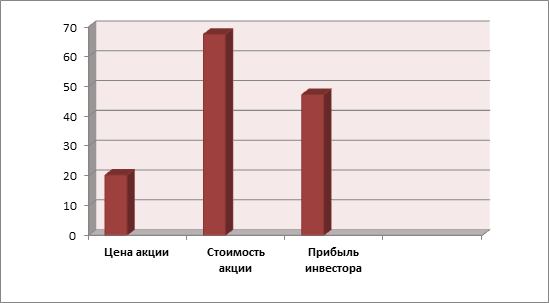

Чистая приведенная стоимость (NPV, или Margin of Safety) высокая (см. диаграмму):

NPV=67,4-20,2=47,2>0.

Показатель дисконтированной рентабельности:

PI=67,4/20,2=3,34>1.

Таким образом, фундаментальный анализ стоимости данной акции показал, что акция рынком недооценена и потенциальная доходность данной инвестиции 234%, то есть акция может вырасти в стоимости в 3,34 раза.

Денежный поток на акцию равен 6,6 руб., рентабельность инвестиций по денежному потоку равна 32,67%, срок окупаемости – 3,1 года, дивидендная доходность не рассчитана, так как за 2012 год компания приняла решение не выплачивать дивиденды. При этом исторические дивиденды находятся в районе 1 рубля, что дает дивидендную доходность 5%. Скорее всего в будущем возможны аналогичные выплаты.

Риски банкротства отсутствуют, по модели Альтмана значение Z = 8,823, при норме 2,99. Рейтинг кредитоспособности FTinvest.ru – «ААА» – исключительно высокий (наивысший) уровень кредитоспособности.

По чистой стоимости имущества акция очень привлекательна, NPV=53,4-20,2=33,2; PI=53,4/20,2=2,64. В данном случае мы в очередной раз наблюдаем очень высокую недооцененность. Фактически чистая стоимость имущества (активы минус долги) в 2,64 раза больше чем оценка акции рынком. Я не буду в очередной раз подчеркивать это, но ради примера: Microsoft Corporation (уважаемая, надежная, всем известная американская компания): NPV=7,91-27,45= – $19,53 – это на каждую акцию Микрософт, PI=0,28, т.е. чистые активы составляют только 28% от капитализации и это нормально. Только на диком российском рынке остались фирмы, где имущество в 2 и более раза больше капитализации, в Америке Баффеты и прочие Сейты Кларманы быстро распознали бы возможность и раскупили такие акции моментально, а цена акции бы при этом выросла до справедливого уровня. Так что перед нами отличная возможность купить.

И при этом вспомним про тройную недооценность акции с учетом дисконтирования рисков, не забываем так же о рейтинге AAA, который говорит о низкой вероятности банкротства.

В общем, перед нами доходная и надежная ценная бумага, которая может вырасти более чем в 3 раза, при этом в будущем вполне возможны хорошие дивидендные выплаты.

Рекомендуется к покупке как часть высокодоходного, низко-рискового портфеля.

Отчет доступен для скачивания на сайте www.FTinvest.ru в разделе «Документы», услуга предоставляется клиентам, оплатившим подписку на рекомендации Рината Хасанова – «Фундаментальный анализ».