Блог

Фундаментальный анализ, рентная сфера ЖКХ США

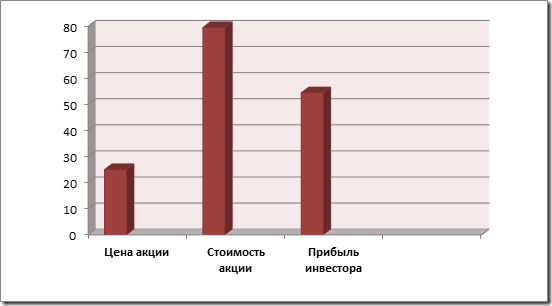

Нами проведен фундаментальный анализ стоимости акций американской корпорации. Чистая приведенная стоимость (NPV, или Margin of Safety) выше нуля (см. диаграмму):

NPV = 54,44372553>0.

Показатель дисконтированной рентабельности:

PI = 3,18 >1.

Таким образом, фундаментальный анализ стоимости данной акции показал, что акция рынком недооценена и потенциальная доходность данной инвестиции 218 %, следовательно, акция может вырасти в стоимости в 3,18 раза.

Денежный поток на акцию равен $ 3,130616026, рентабельность инвестиций по денежному потоку равна 12,51 %, срок окупаемости – 7,99 года, дивидендная доходность 3,997 %, при допущении о росте дивидендов на 15% в год, доходность составит 19,596 % годовых.

Риски банкротства отсутствуют, по модели Альтмана значение Z = 4,878244969, при норме 2,99. Рейтинг кредитоспособности FTinvest.ru – «AA» – очень высокий уровень кредитоспособности.

Созданная в 1909 году, данная компания занимается производством, передачей, распределением и продажей электроэнергии в некоторых районах Миссури, Канзаса, Оклахомы и Арканзаса, кроме того компания продает домохозяйствам природный газ.

Как видите довольно неплохая недооцененность получилась, особенно с учетом того, что мы имеем дело с очень дорогим американским рынком. Мы второй раз подобрали американскую фирму с очень многолетней историей, по нашей логике если компания просуществовала уже 100 лет, то вполне сможет и далее радовать акционеров и клиентов своей продукцией и услугами. Тем более, что мы имеем дело со сферой ЖКХ, где конкуренция низка, а спрос достаточно стабилен.

Не думаем, что стоит ожидать роста в 3 раза, но скромный рост в 10-15% в год возможен, при этом дивидендная доходность составляет 4%, что очень даже неплохо. Еще один плюс этой акции, это коэффициент бэта равный 0,41, это говорит о том, что данная акция считается оборонительной, при вполне возможном падении американского рынка, падение этой бумаги будет меньшим, чем падение рынка, а так как отрасль устойчива с точки зрения спроса, то сама сила рынка будет удерживать бумагу от большого снижения.

Таким образом, мы имеем отличную ценную бумагу для долгосрочного инвестирования, высокая недооцененность, хороший ежеквартальный дивиденд, низкая бэта и более 100 лет истории позволяют нам рекомендовать эту компанию для включения в ваши инвестиционные портфели.

Ждем всех в числе клиентов.

Команда инвестиционного портала www.FTinvest.ru