Блог

В Калифорнии больше не идет дождь (Билл Гросс о проблеме ликвидности на финансовых рынках)

Тед Крус недавно предложил молиться о дожде в Техасе, и, видимо, кто-то сделал это несколько недель назад, вызвав наводнение, напомнившее современный Ноев Ковчег. Губернатор Калифорнии Браун, с другой стороны, предпринял более светский подход. Он считает, что Маммона, а не Бог, несет ответственность за рекордную засуху в Золотом Штате и что я, мы все, мы простые люди, должны урезать потребление воды как минимум на 25%. Трудно спорить с губернатором особенно когда дело доходит до окружающей среды, хотя, если вы спросите меня, другая его идея – сотни миль высокоскоростной железной дороги с минимальной стоимостью 25 миллиардов долларов, совершенно не вписывается в реальность. Но я буду говорить о своей части. Как у свободного гражданина у меня есть выбор: заменить свой газон на искусственный, принимать душ меньше, экономить на воде из унитаза, или, возможно, есть меньше миндаля. Я выбираю диету с меньшем количеством миндаля. Возделывание которого, кажется, потребляет 10% всей годовой воды подаваемой 40 млн жителей Калифорнии, при этом 60% этой продукции идет на экспорт, поэтому я предлагаю бороться с засухой "там", а не "здесь", если Вы понимаете о чем я.

Тед Крус недавно предложил молиться о дожде в Техасе, и, видимо, кто-то сделал это несколько недель назад, вызвав наводнение, напомнившее современный Ноев Ковчег. Губернатор Калифорнии Браун, с другой стороны, предпринял более светский подход. Он считает, что Маммона, а не Бог, несет ответственность за рекордную засуху в Золотом Штате и что я, мы все, мы простые люди, должны урезать потребление воды как минимум на 25%. Трудно спорить с губернатором особенно когда дело доходит до окружающей среды, хотя, если вы спросите меня, другая его идея – сотни миль высокоскоростной железной дороги с минимальной стоимостью 25 миллиардов долларов, совершенно не вписывается в реальность. Но я буду говорить о своей части. Как у свободного гражданина у меня есть выбор: заменить свой газон на искусственный, принимать душ меньше, экономить на воде из унитаза, или, возможно, есть меньше миндаля. Я выбираю диету с меньшем количеством миндаля. Возделывание которого, кажется, потребляет 10% всей годовой воды подаваемой 40 млн жителей Калифорнии, при этом 60% этой продукции идет на экспорт, поэтому я предлагаю бороться с засухой "там", а не "здесь", если Вы понимаете о чем я.

Статья в безупречно объективной Wall Street Journal утверждает, что расход воды на один фунт миндаля эквивалентен 50 пятиминутных ливней, так что я не отдаю мой душ за мешок миндаля. Хотя здесь, я должен немного похвастаться. Некоторые люди будут гордиться наибольшей собакой в мире или тем, что их новорожденный ребенок спит всю ночь в течение своей первой недели. Но у меня с женой есть что-то совсем другое. У нас есть самый лучший в мире душ! Чтобы быть совсем откровенным, у него главное не вода, температура, ручки или даже душевая насадка, что делает его лучшим -это сочетание всех четырех факторов. Ключ к нашему душу на самом деле, это не то, что он орошает 98,6% тела. Главное – это вид, из нашего душа открывается лучший в мире вид. Этот вид так великолепен, что, если мы будем продавать наш дом, мы сможем перечислить душ отдельно и посмотреть не перевешивает ли он остальной дом. Если нет, мы просто продадим дом с душем в виде "сервитута" и продолжим им пользоваться каждые 6:00 утра.

Вернемся к виду. Он стал тем, почему я и Сью в 1990 году, начали строительство нашего дома на скале в Laguna Beach, нависающей над белой водой. Парусники проплывают мимо, серферы летят над волнами каждые десять минут в этой великолепной части Тихого океана, который находится на 60 футов ниже нашей ванной. Таким образом, мы построили душ с окном, не с панорамным окном, но с достаточно большим, чтобы наслаждаться видом. Как это принято, я внес Сью в дом на руках и мы направились прямо в душ. “Шампанское?” – спросила она, "Нет" – сказал я романтично. "Просто насладимся видом". Когда дело доходит до выхода на пенсию, я не думаю, что нам понадобятся государственные выплаты, мы будем просто продавать билеты в наш душ, и использовать полученные средства для покупки миндаля губернатора )))

Говоря о ликвидности (прим. переводчика – игра слов – экономический термин ликвидность, по-английски буквально означает жидкость), будь она в избытке в душе Laguna Beach или в крайнем дефиците во всем штате Калифорния, именно ее отсутствие – главная текущая проблема на финансовых рынках, также проблемой является то как скажется это на будущих рыночных ценах. В 2008-2009, рынки испытали не только момент Минского (прим. переводчика – Хайман Мински (англ. Hyman P. Minsky; 23 сентября 1919, Чикаго — 24 октября 1996, Ринебек, шт. Нью-Йорк) — американский экономист, представитель монетарного посткейнсианства, автор гипотезы финансовой нестабильности, “момент Минского” – это крах одной-единственной фирмы или разоблачение мошенничества, который может вызвать страх и внезапную попытку избавиться от долговых обязательств в масштабах всей экономики. Таким моментом стал крах Леман Бразерс в 2009 году), но и имплозию ликвидности, когда инвесторы в заемные инструменты были вынуждены их распродавать из-за делевериджа. В конечном счете все это ставит под угрозу даже самые безопасные и наиболее ликвидные инвестиции. Некоторые фонды денежного рынка могут оказаться в положении "сломанного доллара", что, в свою очередь, угрожает $ 4 трлн рынку репо – центральному ядру нашей нынешней финансовой экономики.

Отвечая на эту слабость, ФРС и другие центральные банки создали инструменты аварийной ликвидности, став покупателями последней инстанции. Однако в последнее время, законодательство США о "слишком больших, чтобы обанкротиться" и судебные решения в пользу AIG в отношении экспроприации акционерного капитала, ставят под сомнение возможность центральных банков и их правительств осуществлять подобные "ставки" в будущем, чтобы стабилизировать цены на активы.

В результате, регуляторы ввели стандарт "береженого Бог бережет" т.е. в сторону ужесточения стандартов банковского капитала, ограничивающих размер потенциально нестабильного рынка репо с $ 4 до $ 2 трлн, а вместо "стратегически важных" финансовых институтов, применяется термин "достаточно большой, чтобы угрожать стабильности рынка активов". Сюда относятся не только крупные банки, но несколько страховых компаний и управляющие активами, такие как PIMCO. Эти отдельные компании, которые включают в себя Prudential, MET и BlackRock, и по крайней мере несколько других, ответили, как вы могли бы ожидать: "Нет проблем". Они утверждают, что рынки немного менее ликвидны , но недавний опыт показывает, что у PIMCO, по крайней мере, не было никаких "продаж из-за пожара" или "вынужденных продаж" после моего недавнего ухода, как заявил генеральный директор Дуг Ходж в дружественной статье в WSJ. А теперь я поймал ваш интерес.

Ну, прежде всего позвольте мне заявить, что пример PIMCO не самый лучший, чтобы оценить текущую ликвидность взаимных фондов, ETFs, и даже индексных фондов. Ходж сам начал говорить о внутрифирменной "ликвидности", добавив, что он использовал производные финансовые инструменты для воздействия "чтобы поддержать денежные буферы и приток". Дело в том, что деривативы на системной основе увеличивают рычаги и, следовательно, увеличивается риск, показывая возможные проблемы с выходом (прим. переводчика – речь о продаже данных инструментов) и проблемы с ликвидностью в ближайшие месяцы и годы. Паевые инвестиционные фонды, хедж-фонды, и ETFs, являются частью "теневой банковской системы", при этом этим современным "банкам" не требуется поддерживать определенный уровень запасов или какие-то экстренно необходимые минимальные уровни наличности. Так как они в действительности сейчас зависят от рынка, потребность в ликвидности со стороны лишь части инвесторов, будь то люди со своими пенсионными счетами или институциональные пенсионные фонды и страховые компании, заставит "рынок" продавать, без поддержки Федеральной резервной системы.

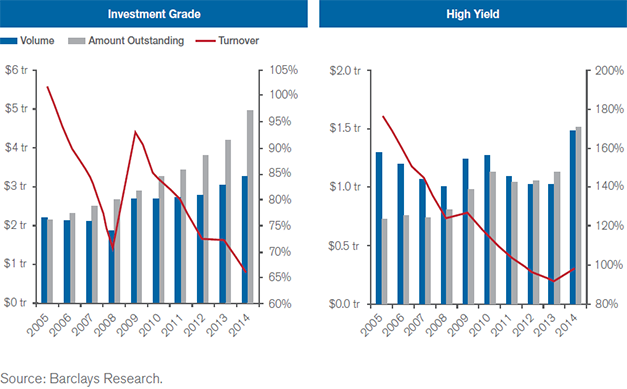

Хотя законодательство Додда Франка сделало реальные банки менее рискованными, их риски на самом деле просто были переданы в другое место системы. С торговым оборотом снизившимся на 35% на рынке инвестиционного класса облигаций, и на 55% на рынке высокодоходных инструментов с 2005 года, финансовые регуляторы имеют достаточно причину удивляться, если фразу "побег из банков" можно будет применить к современным инвестиционным структурам, которые лишь слегка регулируемы и менее ликвидны, чем традиционные банки. Таким образом, текущие дискуссии с участием термина – "Стратегически важные финансовые институты", который в настоящее время горячо оспаривается, можно заменить на "слишком большие, чтобы обанкротиться" или "слишком важные, чтобы пренебрегать" могут в будущем стать главной мантрой рынка.

После PIMCO, я должен откровенно признать, что превращение Janus в один из этих ”слишком важных” компаний является одной из моих целей, так и для генерального директора Дика Вейля. Но этот день еще впереди для нас. В настоящее время, регуляторы и руководители крупных институциональных фондов, по крайней мере, осознают свою неспособность реагировать на потенциальные оттоки. Только на прошлой неделе Гэри Кон из Goldman Sachs хитро предложил, что ликвидность всегда доступна в зависимости от "цены". Это справедливо для большинства случаев, за исключением, пожалуй 1987 года, когда фондовые рынки снизились на 25% в течение одного дня, когда хваленая система страхования портфеля встретилась с ситуацией когда все спешат к выходу в одно и то же время.

Помимо очевидного падения объемов торгов показанного выше, риск – возможно, лучше описываемый термином "иллюзия ликвидности" состоит в том, что все инвесторы не могут проходить через узкий выход в одно и тоже время. Но теневые банковские структуры, в отличие от денежных ценных бумаг, требуют контрагентских отношений, которые требуют все больше и больше маржи, если цены должны снижаться. Вот почему утверждение PIMCO, что безопасность приходит из-за их использования производных инструментов настолько нелогично. В то время как частные фонды и хедж-фонды имеют встроенные "ворота" для предотвращения быстрого выхода (прим. переводчика -видимо речь о том, что частные фонды не разрешают клиентам моментально выводить средства), взаимные фонды и ETF такой возможности лишены. ETF может удовлетворить выход с помощью облигаций или акции, которые лежат в их основе, в случае если разочарованная и неосведомленная общественность решит “бросить полотенце” (прим. переводчика -речь о том, что бросая полотенце, в боксе одна из команд боксеров сдается), они получают тысячи отдельных лотов на продажу при таких обстоятельствах. Но даже в более мягких сценариях "левых задних", будет цена, которую придется платить держателям взаимных фондов и ETF, так как ликвидность недостаточна, цены, как правило, идут вниз, а не вверх, когда наступает момент Мински. Длинные позиции открываются при неизбежности прироста капитала, инвесторы и рынки не были еще в таком промежутке времени, когда цены идут вниз, а руки директивных органов связаны и они не могут выполнять свою историческую функцию покупателя последней инстанции. Вот тогда ликвидность и будет протестирована.

А что может ускорить такой “побег из теневых банков"?

1) Ошибка ФРС, которая приведет к снижению цен на облигации и укреплению доллара.

2) Греция, и неизбежные последствия дефолта / реструктуризации, приведут к дополнительным проблемам для периферии еврозоны.

3) Китай – "загадка, завернутая в тайну, внутри загадки". Это "тайное мясо" экономических сэндвичей, вы никогда не знаете, что внутри. Кредит расширялся более быстро в последние годы, чем в какой-либо другой крупной экономики в истории – это верный предупреждающий знак.

4) Кризис развивающихся рынков – номинированный в долларах долг, переинвестирование, товарная ориентация – выбирайте вашего потенциального виновника.

5) Геополитические риски – слишком многочисленные, чтобы их упоминать и слишком чувствительные для печати.

6) Крылья бабочки – теория хаоса показывает, что небольшие изменения в "нелинейных системах" могут привести к большим изменениям в другом месте. Назовем это помешательством, но в финансовой системе, которая базируется на долге, небольшие изменения могут нарушить статус-кво. Держите эту бабочку в сачке.

Если этот момент происходит, холодный, а не горячий душ может быть наградой для инвестора и вид будет далеко не самый "великолепный". Так что же делать? Держите в запасе соответствующую сумму денежных средств, так что панические продажи станут для вас возможностью. Мудрый инвестор из почти столетия назад – Бернард Барух советовал “продать до того, как сможете заснуть”. Учтите слова Баруха и спите спокойно.

Уильям Х. Гросс

Перевод статьи It Never Rains in California

Комментарий FTinvest.ru.

Все это довольно тревожно. Если говорить простыми словами – то кризис может вновь возникнуть в любой момент времени, после наступления “Момента Мински” – события которое привет к потере доверия ко всем долговым рынкам, распродажам, когда у продавцов просто не будет покупателей. Что и произошло совсем недавно, после крушения инвестиционного банка Lehman Brothers Holdings, Inc.

В общем надвигается такой идеальный шторм, когда все будут только хотеть продать. И вызвать его может любое перечисленное Гроссом событие, по нашему мнению, главный риск здесь – ситуация в Греции. Результат референдума может стать определяющим событием, которое потрясет мировые финансовые рынки. Если победит проевропейски результат “Да”, то статус кво в целом будет сохраняться, если же будет “Нет”, то последствия будут очень серьезными с вполне возможным наступлением “момента Мински”.