Блог

Дивиденды – не решение. Они – проблема.

Дивидендная доходность, похоже, играет сегодня в пользу покупок акций. Однако другие показатели рассказывают другую историю.

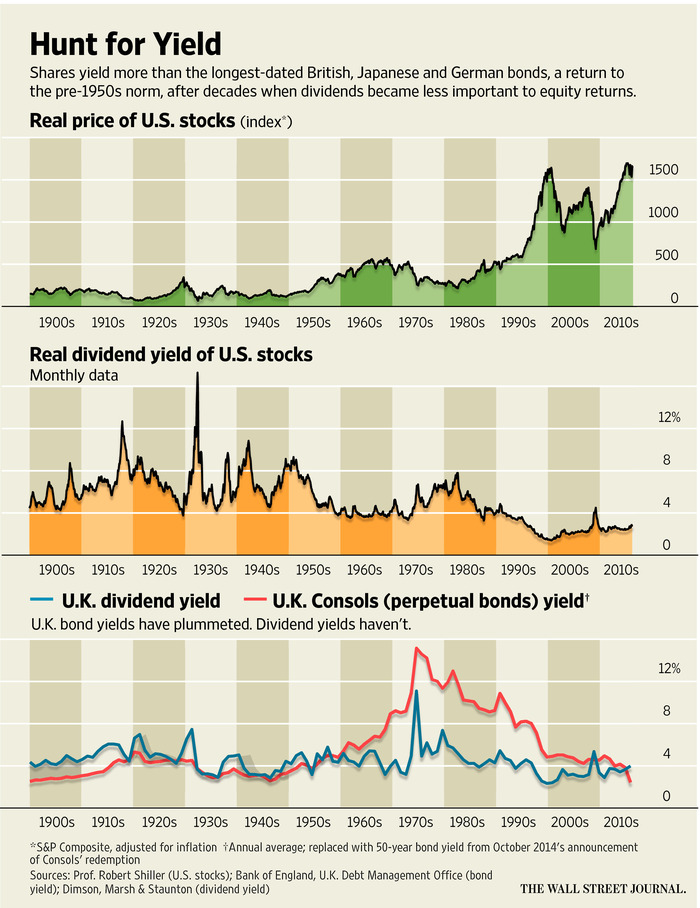

Скромные дивиденды вновь занимают положенное им по праву место арбитра при определении цен на фондовом рынке. На трех из четырех крупнейших развитых рынках акции предлагают более высокую доходность, чем самые длинные правительственные облигации, а на четвертом — американском, дивидендная доходность бьет даже 20-летние бонды.

Для жадных до доходов инвесторов, это аргумент, совершенно очевидно, в пользу покупки акций. Кто откажется от высокого дохода? Акции могут колебаться как угодно, но корпоративные управляющие всегда находят способы сохранить дивиденды. Даже лучше, дивиденды имеют тенденцию расти по мере инфляции, что подталкивает рост акций в долгосрочной перспективе.

Какими бы очевидными они не были, подобные предположения об акциях совершенно не совпадают с предположениями, которыми руководствуются на рынке облигаций, да и при определении самих дивидендов. Кто-то что-то явно не понимает.

Начнем с угнетенной облигационной доходности, которая посылает противоречивые сигналы инвесторам. Во-первых, о том, что общие перспективы мировой экономики довольно пасмурны, т.е. следует ожидать более низкие доходы от всех видов активов в будущем. Во-вторых, о том, что государственные облигации непривлекательны, и вместо них нужно инвестировать в более рисковые активы.

Доходность по самым длинным бондам сейчас экстраординарно низкая: 0.3% по японским 40-летним гособлигациям, 0.9% по германским 30-летним, 2.1% по британским 50-летним и 2.6% по американским 30-летним федеральным казначейкам.

Если эти цифры дают правильную оценку перспектив будущего роста и инфляции, мы не увидим ни того, ни другого в течение следующих нескольких поколений. Дивиденды на этом фоне выглядят все более и более привлекательно.

Однако недостаточный рост и низкая инфляция должны ударить и по дивидендам тоже. Инвесторы любят экстраполировать недавнее прошлое, а этот период был весьма хорош для дивидендов. В США в прошлом году дивиденды компаний из списка S&P 500 были на 55% выше, чем в2007, пике прошлого цикла, хотя прибыли были выше всего на 29%. Дивиденды за последние 5 лет росли на 13% в год.

Однако рынок самих дивидендов отнюдь не экстраполирует подобный рост. Дивидендные свопы и дивидендные фьючерсы, не доступные рядовым инвесторам, дают оценку будущего роста дивидендов S&P 500 всего на 1% в год в течение следующего десятилетия, и предсказывают падение дивидендов на 5% в год в течение следующего десятилетия в Европе. Европейские фьючерсы на дивиденды довольно сильно пострадали от агрессивных продаж, вызванных популярностью структурированных продуктов, называемых autocallables, которые выпускаются банками, помогая им хеджировать дивиденды. Но даже если сделать хорошую поправку на это, перспективы дивидендов отнюдь не такие радужные, как это было в прошлом.

В результате всего этого страдает самая базовая система оценки акций – модель дисконтирования дивидендов. Акции стоят столько, сколько они принесут будущих дивидендов, дисконтированных в сегодняшние деньги. Чем хуже перспективы дивидендов, тем ниже будет стоимость акций.

Взгляните немного дальше, чем недавнее прошлое, и вы увидите, что дивиденды играли жизненно важную роль в долгосрочной доходности. Определенно, американские акции стоили с учетом инфляции в 1982 году столько же, сколько в 1901, согласно данным, собранным Робертом Шиллером из Йеля. Вся доходность сверх инфляции за это время образовалась только в результате реинвестирования дивидендов. Сила этого явления хорошо известна: инвестор, купивший американские акции в 1900 получил бы в среднем 2,1% годового прироста, однако смог бы заработать 6,4% в год, если бы реинвестировал дивиденды, согласно Элрою Димсону, Полу Маршу и Майку Стаутону из Лондонской школы бизнеса.

Дивиденды были намного менее важны во время длинного бычьего периода, начавшегося 1980-х. С того времени, рост стоимости акций приносил около ⅔ всех доходов. Однако бычий рынок, длившийся три десятилетия, поддерживался падающими облигационными доходностями, которые не могут продолжаться бесконечно. Проценты по бондам или уже на, или очень близки к рекордно низким уровням на многих рынках, что помогло дивидендам вернуть свои позиции, которые они занимали до 1950-х, т.е. предлагая дополнительную премию по сравнению с облигациями. Похоже, они снова будут давать львиную долю дохода акционерам по мере того, как бычий рынок начнет скукоживаться. При дивидендной доходности S&P 500 в 2,2%, это предполагает более низкие будущие доходы, ниже, чем некоторые рассчитывали получить на свои пенсионные сбережения.

Инвесторы, ожидающие, что доходность бондов будет оставаться низкой, а дивиденды будут оставаться относительно выше, покупают акции не потому, что они дешевы, а потому, что они выглядят лучше облигаций. Дивиденды укрепляют позиции тех, кто не видит альтернативы акциям.

Если это мнение о дивидендах подвергнется сомнению, этот аргумент в пользу акций также окажется под сомнением. Если покупатели бондов правы в том, что перспективы экономики ужасны, а фьючерсы на дивиденды также оценены корректно,привлекательность акций заметно упадет. Goldman Sachs считает, что даже тогда акции будут выглядеть лучше, чем бонды; однако запас прочности на случай плохих новостей заметно уменьшится.

Инвесторы, которые считают, что облигационный рынок и рынок дивидендов оцениваются неправильно, могут подтвердить свое мнение покупками акций для получения лучшей доходности. Однако они могли бы лучше выразить свое мнение, делая ставки против бондов или покупая будущие дивиденды напрямую с помощью деривативов, чем покупая американские акции, которые сейчас выглядят довольно дорогими в сравнении с их собственной предыдущей историей.

Перевод материала WSJ Dividends Aren’t the Answer. They’re the Problem

Комментарий FTinvest.ru:

В общем и целом сценарий, который я описал в 2013 году в статье Ликвидность на рынке победила доходность? За три прошедших года ситуация только обострилась, так как цены и акций, и облигаций выросли еще сильнее, так как когда говорят, что “Доходность по самым длинным бондам сейчас экстраординарно низкая: 0.3% по японским 40-летним гособлигациям, 0.9% по германским 30-летним, 2.1% по британским 50-летним и 2.6% по американским 30-летним федеральным казначейкам” – это означает, что цены этих облигаций находятся на сверх высоком уровне. То же самое можно сказать и об акциях, во всяком случае о стоимости индекса S&P 500, именно из-за уже высоких цен на акции перспектива роста дивидендной доходности очень туманна.

Рынки подходят к своему потолку, когда в общем то покупать акции и облигации никакого смысла более нет, тогда логично задать вопрос – а что дальше? Какова наилучшая стратегия?

По моему мнению – это продажа всех индексных фондов и инвестиции в недооцененные акции, можно в индекс FTinvest 11, а можно и в России, где на всех порах приближается сценарий Russian QE (русское количественное смягчение), когда ЦБ РФ будет печатать рубли, покупая доллары, для того, чтобы не дать рублю вырасти, что будет очень хорошо для рынка акций.

Но все это можно делать и в обычных условиях. То что происходит в Америке – этого не было еще никогда в истории, так как дорого стоит все, ну может быть за исключением нефти и золота. Т.е. продать то можно, но что купить в замен?

Простого ответа здесь нет, скорее всего мы на пороге каких-то грандиозных изменений и выхода на новые уровни цен, в том числе сырьевых товаров.

В общем как бы то ни было, если вам так нравится Америка – инвестируйте в акции индекса FTinvest 11, тем более, что недавно мы его переформатировали и сейчас идеальное время для входа.