Блог

Фундаментальный анализ – финансовая корпорация

Нами проведен фундаментальный анализ стоимости акции финансовой корпорации.

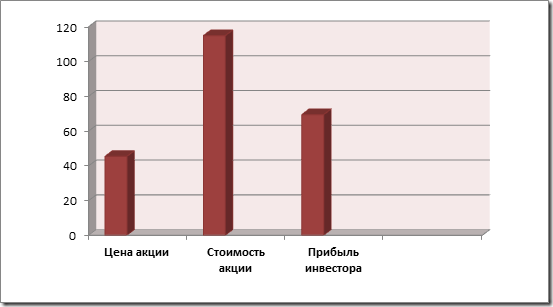

Чистая приведенная стоимость (NPV, или Margin of Safety) выше нуля (см. диаграмму):

NPV=69,4>0.

Показатель дисконтированной рентабельности:

PI=2,53>1.

Таким образом, фундаментальный анализ стоимости данной акции показал, что акция рынком недооценена и потенциальная доходность данной инвестиции 153 %, следовательно, акция может вырасти в стоимости в 2,53 раза.

Денежный поток на акцию равен … руб., рентабельность инвестиций по денежному потоку равна 18,5%, срок окупаемости – 5,4 года, дивидендная доходность 0,24%, при допущении о росте дивидендов на 15% в год, доходность составит 15,28% годовых.

Эту акцию мы уже оценивали ранее и тогда она была одна из наших фаворитов, правда мы рекомендовали привилегированные акции, сегодня рассматриваем обыкновенные.

По прежнему очень хороший результат показан по затратному методу NPV=128,6; PI=3,83. Стоит подчеркнуть, что чистая стоимость имущества выросла в 2013 году.

Однако, наша общая оценка фирмы (где большее значение имеют будущие денежные потоки) снизилась на приблизительно 30%, что говорит о том, что финансовые результаты фирмы в 2013 году ухудшаются по сравнению с 2011, хотя многое может измениться, так как в данном случае мы вели расчеты по нашему прогнозу по прибыли фирмы на этот год.

Мне бы хотелось подчеркнуть на этом примере, что в целом мы ориентируемся на долгие сроки инвестиций, снижение оценки – это важный фактор, но может иметь и случайный характер, связанный с особенностями ведения бухучета, например. При долгосрочном инвестировании – годовое изменение прибыли имеет меньшее значение, нам важнее сравнивать текущую цену акций и оценку, что позволяет нам говорить о возможном росте стоимости акции, т.е. мы определяем некий приблизительный уровень к которому и будет стремиться цена акции.

В целом я бы по прежнему рекомендовал бы эту акцию для включения в ваши инвестиционные портфели, прежде всего, с целью диверсификации, хотя у нее есть минусы, главный из которых низкая дивидендная доходность, но все может измениться в будущем.

Оставайтесь с нами, всегда на страже ваших интересов – www.FTinvest.ru