Блог

Анализ дивидендной доходности Microsoft, может ли дивиденд расти дальше?

Все знают в чем состоит бизнес Microsoft ( MSFT ) и способности фирмы получать прибыль, а сама компания является одной из крупнейших в мире по рыночной капитализации. Акции компании в значительной степени находились в одном и том же диапазоне в последние десятилетия , однако, фирма помогала акционерам делать деньги за счет выплат регулярных дивидендов. Хотя это не единственный способ, каким MSFT возвращает капитал акционерам, дивиденды по-прежнему очень значительны, составляя многие миллиарды ежегодно. В свете этого, довольно интересно посмотреть, какую долю доходов компании и чистого денежного потока забирают дивиденды по обыкновенным акциям и определить, какой дивиденд MSFT в конечном счете может позволить себе платить?

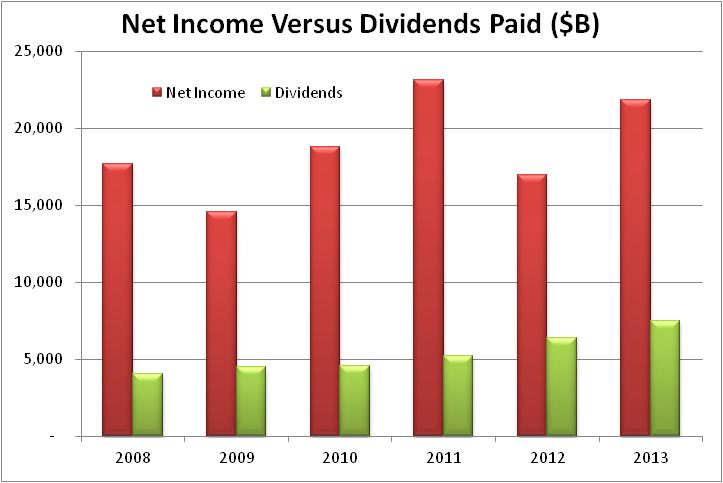

Инвесторы, заинтересованные в дивидендах, обычно смотрят на долю прибыли компании, которая идет на выплату дивидендов. Соотношение между размером прибыли и дивидендов Microsoft следующее:

Рис.1. Сравнение чистой прибыли (красный столбец) и размера дивидендов (зеленый столбец) Microsoft

Как вы можете видеть, чистая прибыль Microsoft намного превышает дивиденды, выплачиваемые каждый год, также можно обратить внимание на то, что в то время как чистая прибыль может меняться от года к году, дивиденды по обыкновенным акциям имеют тенденцию к увеличению в последние годы, а сама компания становится "старой технологической фирмой", приоритетом которой становится принесение прибыли акционерам.

Тем не менее, я считаю, что традиционный коэффициент выплат является бесполезной мерой, так как дивиденды требуют затрат денежных средств, а сравнение денежных затрат с рассчитанной бухгалтерией чистой прибылью, по сути бессмысленно, так как не дает понимания о финансовом положении компании. Чистая прибыль рассчитывается с единственной целью – расчета налога на прибыль компании, но этот показатель не включает в себя неденежные расходы, прежде всего амортизацию, которую необходимо учитывать. В дополнение к этому, в отчет о прибылях и убытках могут включаться затраты, которые руководство компании посчитает нужным включить, чтобы «управлять» своими затратами (как я понимаю речь идет о так называемых внереализационных расходах, т.е. не связанных с регулярной деятельностью компании, например, продажа какого-то актива по идее может увеличивать прибыль компании, но в будущем этот актив продать будет уже нельзя – и прибыль фирмы может снизиться). Таким образом, чистая прибыль не является обоснованным показателем для оценки способности компании платить дивиденды.

Лучший способ определить истинную прибыльность компании и ее способность платить дивиденды – это изучение ее чистого денежного потока. На движение денежных средств не распространяются те же манипуляции, что возможны в отчетах о прибылях и убытках, так как денежные притоки и оттоки абсолютно объективны, это гораздо более точный способ предсказать способность компании отвечать по своим обязательствам, в том числе по дивидендам.

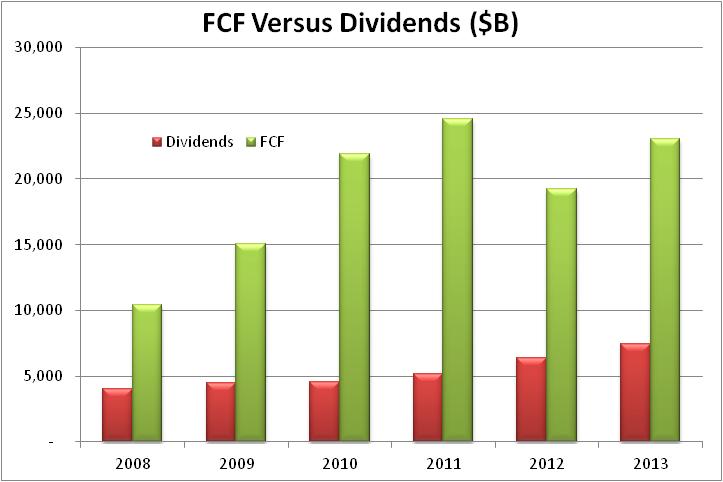

Рис.2. Сравнение размера дивидендов (красный столбец) и чистого денежного потока (зеленый столбец) Microsoft

Очевидно, что чистый денежный поток компании в несколько раз больше, чем ежегодные дивидендные выплаты, но проницательные читатели заметят, что в 2008 году, в частности , разница между денежным потоком и дивидендами не столь велика, что-то вроде $ 7 миллиардов, хотя прибыль показывается очень значительная. Так что очень важно рассматривать чистый денежный поток компании при оценке возможности платить дивиденды.

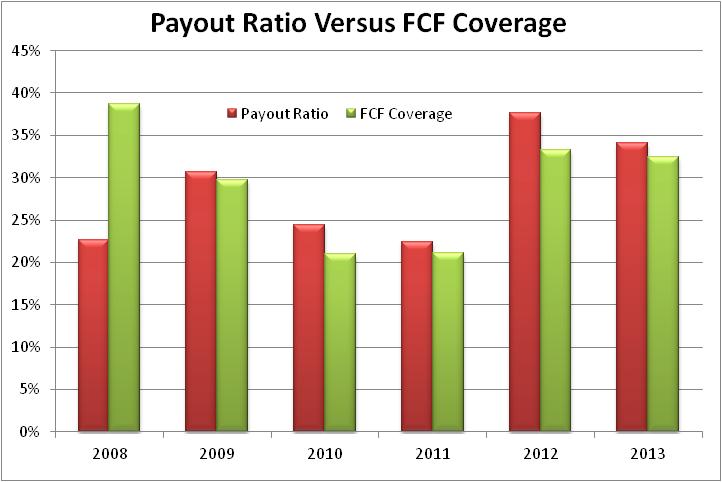

Сравним коэффициент выплат Microsoft по чистой прибыли и с таким же коэффициентом по денежному потоку:

Рис. 3. Соотношение коэффициента дивидендных выплат по прибыли (красный цвет) и коэффициента дивидендных выплат по денежному потоку (зеленый цвет)

Обратите внимание, что в 2008 году прибыль была более чем в четыре раза выше размера дивидендных выплат, но денежный поток за тот же период был выше лишь в два с половиной раза. В остальные же годы соотношение существенно не отличается, так что после 2008 года, чистая прибыль фактически достоверно показывает результаты деятельности компании, что довольно редкий случай.

Так что же это значит в отношении будущих дивидендов? Исходя из того, что компания точно вошла в стадию зрелости и что дивиденды, очевидно, являются приоритетом менеджмента, я думаю, что очень важно понимать, сколько компания может позволить себе выплатить акционерам при условии, что ей потребуются деньги для осуществления слияний и поглощений или для финансирования собственного роста. Учитывая, что компания тратила чуть более $ 5 млрд в течении двух последних лет на выкуп акций и эта тенденция, вероятно, сохранится, то если исключить эту сумму из чистого денежного потока, то мы все равно остаемся с $ 15 – $ 18 миллиардами каждый год. Кроме того , учитывая, что MSFT делает несколько небольших и средних приобретений время от времени, мы добавим еще 3 миллиарда долларов в год на эти цели, которые учитываются в оттоке денежных средств. Таким образом, мы имеем от $ 18 до $ 21 млрд ежегодно, которые компания может потратить на все, что угодно, в том числе на увеличение дивидендов. Зная, что компания не захочет потратить все на выплату дивидендов, можно предположить, что компания будет чувствовать себя комфортно при выплате на дивиденды 65% денежного потока, что даст ежегодный дивиденд $ 1,55 на акцию. По сравнению с текущей выплатой $ 1,12 за акцию, это на 38 % больше и дает 4,4 % дивидендной доходности при текущих ценах.

Хотя я не утверждаю, что мы увидим дивидендную доходность 4,4% в краткосрочной перспективе, я думаю, что у дивидендов компании имеется достаточно места, чтобы расти. Этот бизнес может позволить себе тратить 65 % своего денежного потока на выплаты акционерам и при этом останется достаточно денег, чтобы выкупать акции и осуществлять стратегические приобретения.

Отметим также, что чистый денежный поток выше уровня дивидендных выплат по сравнению с ситуацией пять лет назад и можно предположить, что это соотношение будет возрастать с течением времени. Это позволило бы обеспечить дополнительное движение к моей цели в 4,4 % и в конечном счете может привести к дивиденду $ 2 на акцию.

Если вы инвестор заинтересованный в растущих дивидендах и готовы держать акцию в долгосрочной перспективе, внимательно присмотритесь к акциям Microsoft, которые способны дать 4% или 5% доходности в не столь отдаленном будущем.

По материалу Microsoft: How Big Can The Dividend Get?

Данный переводной материал не столь уж и важен, так как не учитывает многие нефинансовые факторы будущих доходов Microsoft. Тем не менее это очень полезный материал для инвесторов заинтересованных в получении ренты, в принципе я бы считал данную статью учебной, но на реальном примере – это такой ликбез по теме дивидендной доходности и дивидендов вообще.

Мы в FTinvest.ru тоже считаем, что именно чистый денежный поток является важнейшим фактором, который позволяет судить о доходности компании и ее акций, именно Cash Flow мы используем в своих фундаментальных отчетах. При этом мы согласны с подходом, представленном в данной статье, что именно размер денежного потока компании позволяет говорить о размере потенциальных дивидендов.

Что касается же Microsoft, то клиенты FTinvest.ru могут ознакомиться с нашим видением перспектив данной фирмы и загрузить отчет в меню “Документы”. Более общий прогноз тут.