Блог

Фундаментально привлекательная потребительская корпорация

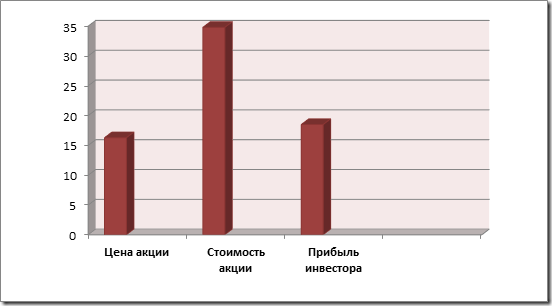

Нами проведен фундаментальный анализ стоимости акций российской корпорации. Чистая приведенная стоимость (NPV, или Margin of Safety) выше нуля (см. диаграмму):

NPV=18,58>0.

Показатель дисконтированной рентабельности:

PI=2,14>1.

Таким образом, фундаментальный анализ стоимости данной акции показал, что акция рынком недооценена и потенциальная доходность данной инвестиции 114 %, следовательно, акция может вырасти в стоимости в 2,14 раза.

Денежный поток на акцию равен $ 3,55, рентабельность инвестиций по денежному потоку равна 21,8 %, срок окупаемости – 4,59 года, дивидендная доходность 2,244%, при допущении о росте дивидендов на 15% в год, доходность составит 17,58 % годовых.

Имеются риски банкротства, по модели Альтмана значение Z = 2,943850621, при норме 2,99. Рейтинг кредитоспособности FTinvest.ru – «B» – удовлетворительный уровень кредитоспособности.

Это компания потребительского сектора, которую мы анализируем 3 год подряд и надо сказать, что в связи с тем, что ликвидность акций низкая, цена бумаги изменилась за это время не существенно. Наша оценка выросла в 2013 году, однако снизилась в 2014, это не связано с бухгалтерскими особенностями, а произошло из-за роста затрат фирмы, при мало изменившейся выручке. Тем не менее – мы по-прежнему рекомендуем данную бумагу, так как она одна из немногих именно потребительских компаний, акции которой существенно недооценены и могут включаться в ваши портфели с целью диверсификации.

Выплат дивидендов пока нет, та дивидендная доходность, что мы представили – это расчет возможного дивиденда при условии направления на дивиденды 25% чистой прибыли фирмы, отметим, что уже на следующей неделе совет директоров фирмы примет решение о возможных дивидендных выплатах.

Вы должны понимать, что это большой холдинг, который сам по себе хорошо диверсифицирован, что естественным образом снижает риски инвестирования в акции этой фирмы, при этом, присутствуют небольшие риски банкротства, что является отрицательным фактором.

При всех проблемах и рисках, эта акция рекомендуется к включению в ваши портфели с целью их диверсификации, так как в основном недооценённые акции на рынке России – это крупные энергетические компании, а компаний среднего размера, работающих в потребительской сфере, немного, тем более, что не все из них недооценены, а многие акции сильно переоценены рынком.

Конечно главный отрицательный фактор – отсутствие дивидендов, но есть надежда на то, что все-таки фирма начнет выплачивать дивиденды тем более, есть с чего.

Оставайтесь с нами, всегда на страже интересов инвесторов – www.FTinvest.ru